Em meio ao crescente debate sobre a reforma tributária, o governo intensificou seu apoio ao aumento de impostos sobre os mais ricos e à redução da carga tributária sobre os mais pobres da sociedade.

Isso levanta um tema que vem sendo discutido no Brasil há pelo menos 35 anos: o Imposto sobre o Grande Dinheiro (IGF). O IGF, que foi estipulado na Constituição de 1988, já foi promulgado internamente, embora cerca de 50 projetos de lei tenham sido propostos na Assembleia Nacional.

O que é grande fortuna?

O artigo 153 da Constituição prevê o regime de tributação da grande propriedade “nos termos de leis complementares”. No entanto, essa lei nunca foi aprovada. Entre os projetos de lei apresentados na Câmara e no Senado, é possível encontrar diferentes definições do que seria grande sorte, e esse é justamente um dos grandes impasses para que essa legislação avance.

Alguns projetos falam em tributar ativos acima de R$ 2 milhões, enquanto outros citam imóveis acima de R$ 50 milhões. Na maioria dos casos, espera-se uma taxa de imposto progressiva e aumenta dependendo do tamanho da riqueza do contribuinte.

“Se você olhar para o resto do mundo, há também uma discrepância na definição do que é grande sorte entre os países que adotaram esse imposto”, diz Lorraine Messias, mestre em economia e pesquisadora do Insper.

Para a advogada tributarista e doutora Priscila Anselmini, a falta de uma definição do que é essa grande soma de dinheiro afeta a conformidade que o IGF tem na sociedade. De acordo com a pesquisa Panorama Politico 2023 realizada pelo Senado, 34% dos brasileiros se opõem à criação de um imposto sobre o grande dinheiro, enquanto 62% o apoiam.

Especialistas acreditam que, se a definição do conceito de grande sorte fosse mais clara, a opinião pública poderia ser mais favorável a esse tipo de elogios. “Quando falamos em tributar os ricos, acho que as pessoas que têm poupança, digamos, US $ 100.000 serão tributadas. De acordo com a mesma pesquisa do Senado, 13% dos brasileiros consideram grande sorte um ativo de menos de 1 milhão de reais. 31%, entre 1 milhão de reais e 10 milhões de reais. 24%, mais de 10 milhões de reais. 32% não sabiam ou preferiram não responder.

De acordo com o Global Wealth Report 2022 do Credit Suisse, em 2021, o Brasil tinha os ativos de cerca de 266 mil pessoas superiores a US$ 1 milhão (cerca de 5 milhões de reais). Por exemplo, se este é um valor que é definido como sortudo, então apenas 0,12% da população é tributada pelo IGF.

“O IGF visa tributar a propriedade e a riqueza, mas em contrapartida visa reduzir os impostos sobre o consumo e os serviços. Priscila argumenta, enfatizando que o principal objetivo do IGF é tributar uma pequena porcentagem dos mais ricos, a fim de criar um mecanismo que apoie a maioria das pessoas mais ricas.

“Quando você olha para os impostos, você tem que pensar que eles voltam para a população”, diz Natasia Nascimento, doutoranda em economia. “Se queremos ter um país do tamanho do SUS que temos, precisamos taxar os mais ricos se houver um apoio significativo para reduzir a pobreza”, acrescenta.

Para Natassia, com vontade política, o IGF já poderia ter sido estabelecido. “Tenho certeza que um deles (os vários projetos de lei propostos pelo Congresso) vai funcionar, mas quem está no Senado? Que grupo político tenciona agradar?” Ele pergunta.

“Este é geralmente um argumento que é muito mais alimentado por paixão ou ideologia do que por fundamentos técnicos”, acrescenta Loreine.

Além do IGF

Em relação ao IGF, além das questões políticas relevantes, há críticas sobre sua capacidade de arrecadar esse imposto. Lorreine, pesquisadora do assunto, afirma que a eficiência da coleta de IGF é baixa isoladamente.

No entanto, o IGF não é a única maneira de fazer com que os ricos paguem mais impostos, e alguma experiência internacional mostra isso. “Por exemplo, a Espanha considera as obras de arte entre suas grandes fortunas, e a Índia considera pedras preciosas, que são muito relativas de país para país e têm a ver com suas respectivas culturas”, exemplifica Natassia. “O Peru tributa bens de luxo, como iates e helicópteros, e na Dinamarca há impostos sobre a propriedade mais caros se, por exemplo, você tiver uma casa de praia”, acrescenta.

No Brasil, os pesquisadores observam que é possível mexer nos impostos existentes para atingir os segmentos mais ricos da população de forma mais proposital e melhorar a renda em diversos setores.

O país possui impostos sobre propriedade e herança, como Imposto sobre Propriedade Urbana (IPTU), Imposto sobre Veículos Automotores (IPVA), Imposto sobre Terras Rurais (ITR), Imposto sobre Transferência de Próteses e Doações (ITCMD) e Imposto sobre Transferência de Imóveis (ITBI).

“Do ponto de vista das políticas públicas, parece aconselhável procurar melhorar a qualidade dos impostos que já existem no patrimônio”, diz Lorreine. “Estes impostos, que já estão em cima da mesa há décadas, merecem ser considerados mais de perto, porque estão nas mãos de entidades locais, sobretudo das autarquias locais. Muitas vezes não temos o mesmo grau técnico da União que possa melhorar a qualidade desses impostos”, continua.

Por exemplo, uma possível mudança é incluir carros de luxo, como iates, jatos e helicópteros no IPVA, que atualmente se concentra apenas em automóveis. “Sabemos que estes são bens de luxo e constituem riqueza, e aqueles que têm iates e helicópteros são ricos”, diz Natassia.

Outra possível mudança nos impostos existentes é aumentar a menor alíquota do imposto sobre heranças no Brasil em comparação com outros países.

“Eu não acho que tributar muito dinheiro é a solução para todos os problemas de riqueza, mas é uma boa maneira de fazer isso, e o que eu acredito é que a riqueza deve ser tributada de maneiras diferentes”, diz Natassia.

Uma das grandes críticas à tributação dos ricos é o potencial de aumentar a evasão fiscal e a fuga de capitais. No entanto, Natassia e Priscilla argumentam que o Brasil possui mecanismos e tecnologia suficientes para realizar esse tipo de gestão e que fiscaliza o pagamento de impostos.

“Colocar o rico no imposto de renda”

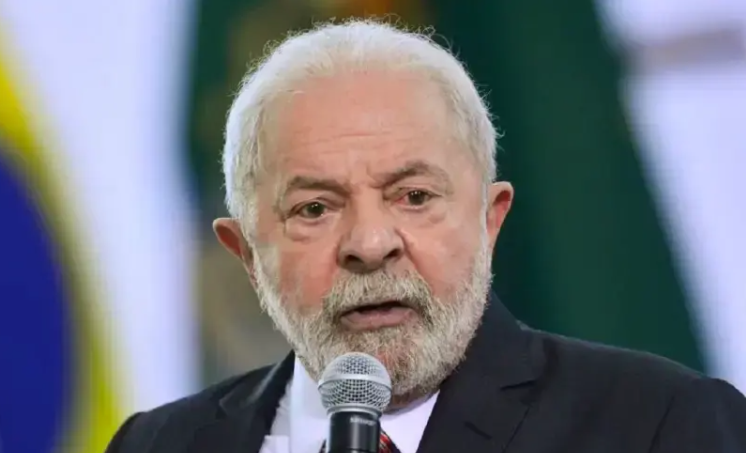

Além dos impostos sobre propriedade e herança, os pesquisadores apontam que outra maneira de tributar os mais ricos é pela renda. Desde sua campanha eleitoral, o presidente Luiz Inácio Lula da Silva (PT) defende a necessidade de “orçar os pobres e colocar os ricos em imposto de renda”.

Nesse sentido, algumas mudanças radicais podem ser feitas no imposto de renda, a fim de aumentar a contribuição da parte mais rica da sociedade. Uma das grandes mudanças é acabar com a isenção de lucros e dividendos.

“Essa é uma anomalia no Brasil que traz grandes benefícios para os mais ricos”, diz Natassia. Priscila concorda: “O Brasil é um dos poucos países que tem essa isenção e, quando analisado na Justiça Fiscal, é absurdo que o Brasil não tribute.

Outra mudança que pode ser feita no imposto de renda para a tributação mais rica é mudar o nível de renda. Atualmente, a maior faixa com uma taxa de 27,5% é para quem ganha mais de R$ 4.664,68 por mês.

Isso significa que, se uma pessoa receber US $ 5.000 e outra receber US $ 50.000, ambas pagarão a mesma taxa de imposto de renda. “Para grupos de renda mais alta, podemos não apenas criar mais faixas de renda, mas também implementar taxas de imposto mais progressivas”, sugere Natassia.

As alterações do imposto de renda substituirão o IGF?

Diante dessas possíveis mudanças no imposto de renda, Rodrigo Oller, diretor de programa do Escritório Temporário de Reforma Tributária do Tesouro, defendeu na semana passada que não haveria necessidade de alterar os impostos sobre a riqueza se houvesse um imposto de renda bem integrado. Ele acrescentou que o ministério não está trabalhando em uma proposta para uma grande propriedade no momento.

No entanto, para os pesquisadores, as mudanças no imposto de renda não substituem outras formas de tributação. “Eu acho que é mais fácil mexer com o imposto de renda, mas esse não vai ser o problema todo”, diz Natassia. “A riqueza, seja ela qual for, deve ser tributada de uma forma ou de outra, mas de preferência de qualquer forma, para evitar a evasão fiscal e tentar apanhar todos os casos e exceções que existem”, acrescenta.

“Se queremos um sistema tributário que redistribua a carga tributária de forma equitativa para todas as classes sociais, precisamos nos preocupar com três pontos chave da pirâmide tributária: imposto sobre vendas e serviços, renda e riqueza, para que não possamos atacar o imposto de renda sem pensar na questão da riqueza, muito menos do consumo”, argumenta Priscila. “Deveria ser uma reforma tributária geral”, argumenta.

Via financas Brasil